Companhia transportou 7,7 milhões de passageiros nos primeiros seis meses do ano

Ritmo de redução da dívida mantém-se consistente

• Resultado líquido positivo no segundo trimestre de 2024 permite fechar os primeiros seis meses do ano com um lucro de EUR 0,4 milhões.

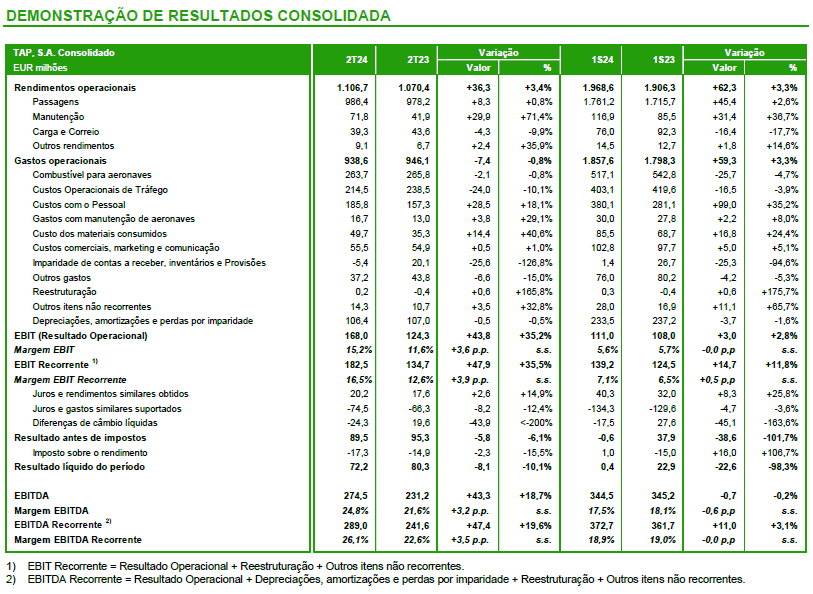

• Receitas Operacionais da Companhia atingiram EUR 1 969 milhões, aumentando em 3,3% face ao primeiro semestre de 2023, com um crescimento relevante nas receitas de Manutenção e Engenharia (+36,7%).

• Custos operacionais recorrentes aumentaram 2,7%, atingindo EUR 1 829,3 milhões.

• TAP consegue também uma melhoria assinalável do rácio Dívida Financeira / EBITDA e atinge um nível de 2,1x, quando comparado com o rácio de 2,6x a 31 de dezembro de 2023 e 5.2x a 31 de dezembro de 2019.

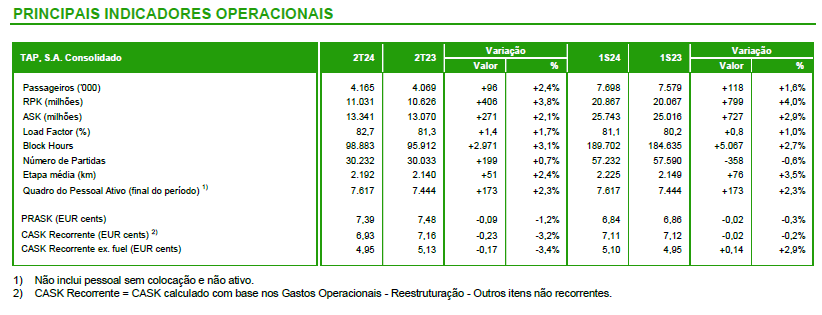

• No primeiro semestre de 2024, a Companhia transportou um total de 7,7 milhões de passageiros, o que representa um aumento de 1,6% em relação ao mesmo período do ano anterior.

• Load Factor aumentou 0,8 p.p. em termos homólogos e atinge 81,1% no 1S24.

No primeiro semestre de 2024 (1S24), as Receitas Operacionais da TAP Air Portugal atingiram EUR 1 969 milhões, aumentando em 3,3% face ao primeiro semestre de 2023, impulsionadas, nas receitas de passagens, por um aumento da capacidade (+2,9%) e melhor load factor (+0,8 p.p.), e por um aumento relevante de atividade nas receitas de Manutenção e Engenharia (+36,7%).

A TAP registou, no primeiro semestre de 2024, um aumento dos resultados operacionais recorrentes face a 2023, atingindo um EBITDA recorrente de EUR 372,7 milhões (+EUR 11,0 milhões), com uma margem de 19%, e um EBIT recorrente de EUR 139,2 milhões (+EUR 14,7 milhões), com uma margem de sete por cento.

No 1S24, a TAP registou um resultado líquido de EUR 0,4 milhões, fruto do resultado líquido positivo originado no segundo trimestre no valor de EUR 72,2 milhões, contrabalançando o resultado líquido negativo no primeiro trimestre de 2024.

A 30 de junho de 2024, o Grupo apresentava uma posição de liquidez forte de EUR 1 175,7 milhões, um aumento de EUR 386,3 milhões face ao final de 2023.

Adicionalmente, verificou-se uma melhoria relevante do rácio Dívida Financeira / EBITDA, atingindo um nível de 2,1x, quando comparado com o rácio de 2,6x a 31 de dezembro de 2023, reforçando o caminho de desalavancagem de gestão financeira disciplinada e prudente da TAP, com o objetivo de inspirar confiança nos investidores.

Para o segundo semestre de 2024, as reservas mantêm-se em linha com o ano anterior, ainda que com alguma pressão sobre as yields.

A aposta no mercado brasileiro vai crescer, com a abertura de uma nova rota, Florianópolis e a reabertura de outra, Manaus, aumentando a oferta para 13 destinos através de 15 rotas.

Luís Rodrigues, Presidente Executivo da TAP, considera que “continuámos no segundo trimestre de 2024 o caminho necessário de transformação estrutural da TAP. O investimento nas pessoas e nas operações continua a confirmar a aposta e a mostrar resultados: uma grande redução das irregularidades, o contínuo aumento da pontualidade e da regularidade, e o aumento do NPS (o índice de satisfação do cliente), com consequente crescimento das receitas. Especial destaque para área de Manutenção e Engenharia, que começa a realizar o seu potencial.”

“O forte desempenho no segundo trimestre” – prossegue Luís Rodrigues – “permite um resultado líquido positivo no semestre, que, apesar de reduzido, é atingido pela segunda vez consecutiva, mas agora sem cortes salariais.”

“Continuamos o caminho para o qual nos propusemos, com o compromisso das nossas pessoas e apoio dos nossos stakeholders: estabelecer a TAP como uma companhia sustentadamente rentável e uma das mais atrativas da indústria”, conclui o Presidente Executivo da TAP.

ANÁLISE DO SEGUNDO TRIMESTRE DE 2024

No segundo trimestre de 2024 (2T24), comparando com o segundo trimestre de 2023 (2T23), o número de passageiros transportados aumentou em 2,4%, e o número de voos operados aumentou em 0,7%. Comparando com os níveis pré-crise de 2019 (“2T19”), o número de passageiros atingiu 92% e os voos operados atingiram 87%.

A Capacidade (medida em ASK) aumentou em 2,1% em comparação com o 2T23, superando os níveis pré-crise e atingindo 102% do valor do 2T19.

O Load Factor atingiu 82,7%, melhorando em 1,4 p.p., quando comparado com o ano anterior, e diminuindo 0,8 p.p. quando comparado com os níveis pré-crise.

As Receitas operacionais totalizaram EUR 1 106,7 milhões, aumentando em 3,4% em comparação com o 2T23, ultrapassando e representando 133% das receitas operacionais do 2T19. As receitas de passagens registaram um aumento de EUR 8,3 milhões (+0,8%) face ao 2T23, totalizando EUR 986,4 milhões, e gerando um PRASK de EUR 7,39 cêntimos – uma diminuição de 1,2% (-EUR 0,09 cêntimos) quando comparado com o 2T23 e um aumento de 30,2% (+EUR 1,71 cêntimos) com o 2T19.

As receitas de Manutenção registaram um aumento de EUR 29,9 milhões (+71,4%) face ao 2T23, totalizando EUR 71,8 milhões, devido maioritariamente ao aumento da atividade da oficina de motores. As receitas de Carga e Correio diminuíram em EUR 4,3 milhões para EUR 39,3 milhões, registando uma diminuição de 9,9% em comparação com o 2T23, devido à contínua normalização das yields de carga observada no mercado.

Os Custos operacionais recorrentes atingiram EUR 924,1 milhões, registando uma diminuição de 1,2% ou de EUR 11,6 milhões em comparação com 2T23. Esta variação resulta principalmente do decréscimo dos custos operacionais de tráfego (-EUR 24,0 milhões ou 10,1%) devido à redução de contratação de ACMI e redução de custos com irregularidades, e do decréscimo dos custos com imparidades (-EUR 25,6 milhões), entre os quais a reversão da perda por imparidade referente à Groundforce decorrente da homologação do seu plano de reestruturação, contrabalançada pelo aumento dos custos com o pessoal (+EUR 28,5 milhões ou 18,1%) devido aos novos acordos de empresa que entraram em vigor no segundo semestre de 2023.

O CASK total de custos operacionais recorrentes diminuiu 3,2% (-EUR 0,23 cêntimos), atingindo EUR 6,93 cêntimos, quando comparado com o 2T23. Excluindo custos com combustíveis, o CASK de custos operacionais recorrentes atingiu EUR 4,95 cêntimos, diminuindo 3,4% (-EUR 0,17 cêntimos) face ao 2T23.

O EBITDA recorrente totalizou EUR 289,0 milhões no 2T24, aumentando em EUR 47,4 milhões (+19,6%) em comparação com o 2T23. O EBIT recorrente aumentou em EUR 47,9 milhões (+35,5%) face ao 2T23, totalizando EUR 182,5 milhões, representando uma margem de 16,5%. Considerando itens não recorrentes, o EBIT totalizou EUR 168,0 milhões. Comparando com os níveis pré-crise, o EBIT recorrente e o EBIT aumentaram em EUR 163,7 milhões e EUR 151,6 milhões, respetivamente.

O resultado líquido totalizou EUR 72,2 milhões, uma diminuição de EUR 8,1 milhões em comparação com o 2T23, tendo sido impactado por perdas cambiais no seguimento da desvalorização do Real Brasileiro, contrabalançando os ganhos operacionais. No entanto, quando comparado com o 2T19, melhorou em EUR 77,6 milhões.

A 30 de junho de 2024, o Balanço apresentava uma posição de caixa e equivalentes de caixa robusta no valor de EUR 1 175,7 milhões, um aumento de EUR 386,3 milhões face a 31 de dezembro de 2023.

O rácio divida financeira líquida / EBITDA melhorou significativamente para 2,1x em comparação com o final do ano de 2023 (2,6x).

De uma perspetiva operacional, foram reabertos, durante o segundo trimestre, cinco destinos a partir de Lisboa para a época de verão: Ibiza, Alicante, Palma de Maiorca, Menorca e Agadir, e aberto uma nova rota, para a época de verão, de Lisboa para Caracas, com regresso por Funchal.

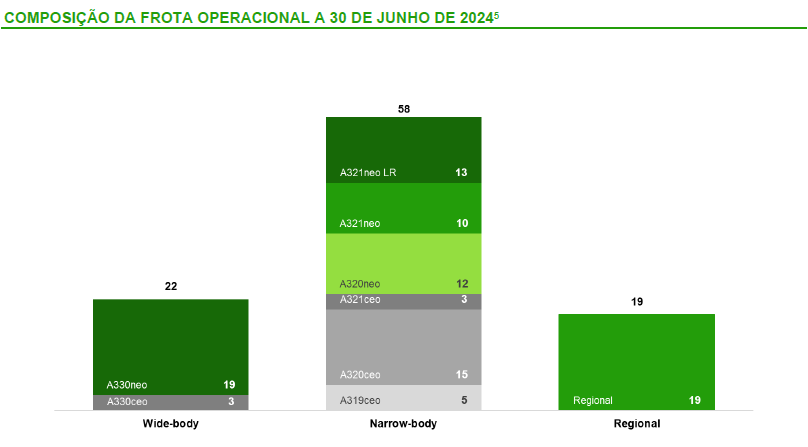

A frota operacional era composta por 99 aeronaves, a 30 de junho de 2024, sendo que 68% da frota operacional de médio e longo curso consistia em aeronaves da Família NEO (face a 67% a 30 de junho de 2023 e 27% a 30 de junho de 2019).

A versão integral do Comunicado de Divulgação de Resultados está disponível: https://www.tapairportugal.com/pt/sobre-nos/investidores/comunicados-para-investidores